Yurtdışı tahvil ihracı rekorda

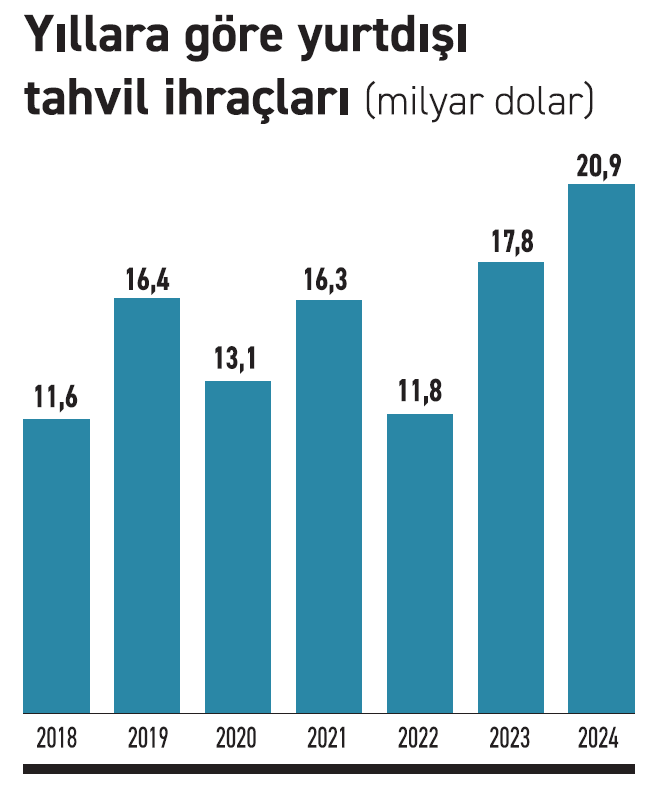

Düşen risk primi, yükselen kredi notları ve enflasyonla mücadele politikalarının rezerv ile cari açığa olumlu etkisi kamu, bankalar ve özel sektörün yurtdışı tahvil ihraçlarına rekor kırdırdı. Bu yıl temmuz sonuna kadar yapılan ihraçlar 20.9 milyar dolarla tarihi en yüksek seviyesine çıktı

Türkiye’de geçen yıl yapılan genel seçimler sonrası değişen para ve maliye politikaları hem Hazine’nin hem de özel sektörün yurtdışında borçlanmasının önünü açtı. Türkiye ekonomisine yönelik iyimser bakış, kredi not artışları ve Türkiye’nin düşen risk primi yurtdışı borçlanma maliyetlerine olumlu etkide bulunurken yurtiçinde yükseler kredi faizleri de özel sektörün yönünü yurtdışına çevirmesini sağladı. Bu yıl başından itibaren dört bir koldan yurtdışı tahvil ihraçları artarken piyasa uzmanları ekonomi politikalarının enflasyon, cari denge ve döviz rezervleri üzerindeki olumlu etkileri sürdükçe, kredi not artışları ve CDS priminde düşüş sayesinde dış borçlanma şartlarının önümüzdeki dönemde cazip kalmaya edeceği görüşünde.

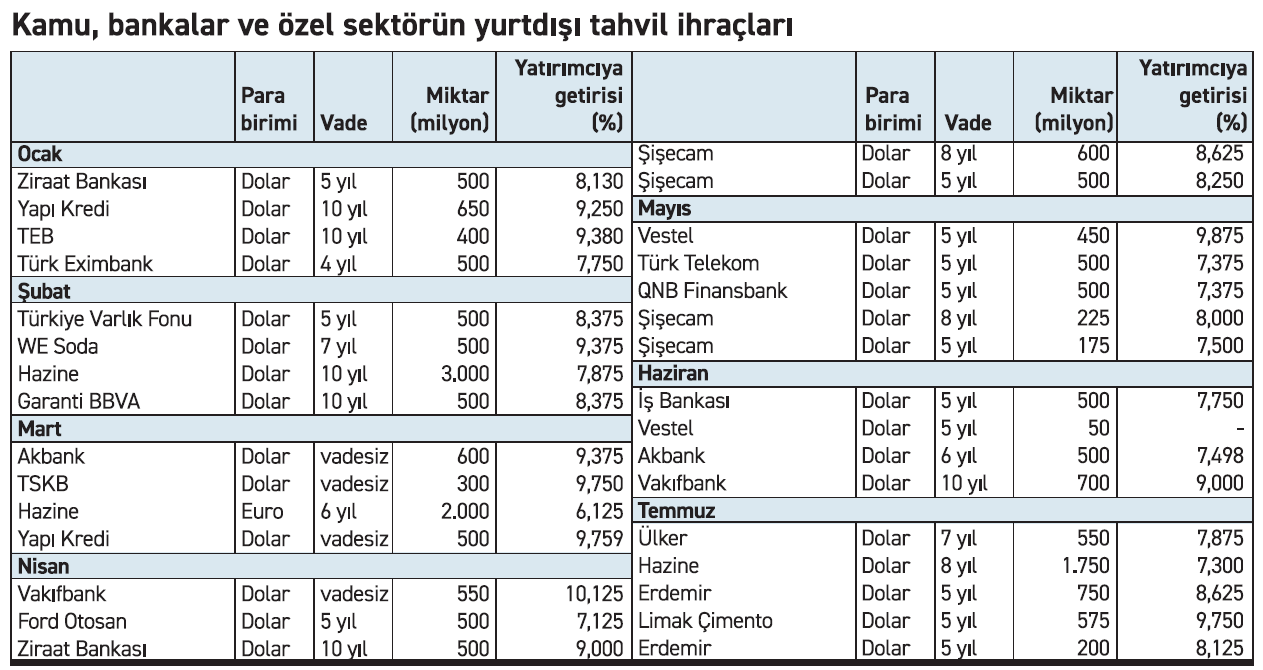

HAZİNE ŞUBAT VE MARTTA İKİ İHRAÇ YAPTI

Tahvil ihraçlarında açılışı Ziraat Bankası 5 yıl vadeli 500 milyon dolarlık ihracıyla yaptı. Yatırımcıya getirisi yüzde 8,130 olan ihracı, Yapı Kredi’nin 10 yıl vadeli 650 milyon dolarlık tahvil ihracı takip etti. Bu ihraçta yatırımcıya getiri yüzde 9,25 oldu. TEB 10 yıl vadeli 400 milyon dolarlık ihracını yatırımcıya yüzde 9,380 ile kapatırken ocak ayının son ihracını Türk Eximbank 4 yıl vadeli 500 milyon dolarlık ihraçla yaptı. Bu ihraçta yatırımcıya getiri yüzde 7,750 oldu. Şubatta Türkiye Varlık Fonu 5 yıl vadeli 500 milyon dolarlık ihracıyla yatırımcıya yüzde 8,375 getiri sağlarken banka dışı özel sektörden ilk ihraç WE Soda’nın 7 yıl vadeli 500 milyon dolarlık tahvil ihracı oldu. Bu ihracın yatırımcıya getirisi yüzde 9,375 olarak belirlendi. Hazine şubatta yurtdışı borçlanmaya çıktı ve 10 yıl vadeli 3 milyar dolarlık borçlanma gerçekleştirdi. Bu ihraçta yatırımcıya getiri yüzde 7,875 oldu. Garanti ise şubatta 10 yıl vadeli 500 milyon dolarlık ihraç gerçekleştirdi, yatırımcıya getiri yüzde 9,375 hesaplandı.

BANKALAR SERMAYEYE EKLENEN TAHVİL İHRAÇ ETTİ

Bankaların bu yıl ilave ana sermayeye dahil edilebilir (AT1) tahvil ihraçları dikkat çekti. Bu ihraçlardan ilki martta 600 milyon dolar ve yatırımcıya yüzde 0,375 getiri ile Akbank’tan geldi. TSKB de ilave ana sermayeye dahil edilebilir tahvil ihraç etti 300 milyon dolarlık ihracın getirisi yüzde 9,740 oldu. Hazine martta bu kez Euro cinsi tahvil ihraç etti. 2 milyar Euro’luk ihracın yatırımcıya getirisi yüzde 6,125 oldu. Yapı Kredi de ilave ana sermayeye dahil edilebilir tahvil ihracıyla 500 milyon dolar borçlandı ve yatırımcıya getiri yüzde 9,759 oldu. Vakıfbank nisanda diğer bankalar gibi ilave ana sermayeye dahil edilebilir tahvil ihracıyla 550 milyon dolar borçlandı, yatırımcıya getiri yüzde 10,125 oldu.

Özel sektörden Ford Otosan 5 yıl vadeli ihracıyla 500 milyon dolar borçlandı nisanda ve yatırımcıya getiri yüzde 7,125 hesaplandı. Ziraat Bankası bu kez 10 yıl vadeli 500 milyon dolar borçlandı yüzde 9 getiri oranıyla. Şişecam 8 yıl vadeli 600 milyon dolar ayrıca 5 yıl vadeli 500 milyon dolarlık tahvil ihraçları gerçekleştirdi. 8 yıl vadeli ihraçta yatırımcıya getiri yüzde 8,625, 5 yıl vadelide ise yüzde 8,250 hesaplandı. Mayısta Vestel 5 yıl vadeli 540 milyon dolarlık borçlanma gerçekleştirdi, yüzde 9,875 yatırımcıya getiri oldu. Vestel bir ay sonra ek borçlanmayla 50 milyon dolar daha ihraç yaptı. Türk Telekom 5 yıl vadeli 500 milyon dolarlık ihraçla yüzde 7,375 yatırımcıya getiri sağladı. QNB Finansbank 5 yıl vadeli Eurobond ihracında yüzde 7,375 yatırımcıya getiri sundu. Şişecam ek ihraçlarla 8 yıl vadeli 225 milyon dolar, 5 yıl vadeli 175 milyon dolar daha borçlandı. Bu ihraçlarda 8 yıl vadelide yüzde 8, 5 yıl vadelide yüzde 7,5 yatırımcıya getiri oluştu.

Haziranda İş Bankası 5 yıl vadeli 500 milyon dolar borçlanmayla yüzde 7,750 yatırımcıya getiri sağlarken, Akbank 6 yıl vadeli 500 milyon dolar borçlanmayla yüzde 7,498 yatırımcıya getiri sundu. Vakıfbank 10 yıl vadeli 700 milyon dolar borçlanma ihalesinde yatırımcıya getiri yüzde 9 hesaplandı.

YABANCIYA CAZİP GELMEYE DEVAM EDECEK

Temmuzda Ülker 7 yıl vadeli 550 milyon dolarlık ihracında yüzde 7,875 yatırımcıya getiri verdi Hazine temmuzda yine sahnedeydi. Hazine’nin 8 yıl vadeli dolar cinsi ihracında 1 milyar 750 milyon dolar borçlanma gerçekleştirildi. İhraçta yatırımcıya getiri yüzde 7,3 olarak oluştu. Erdemir 5 yıl vadeli iki ihraçla 750 milyon dolar ve 200 milyon dolar borçlandı. İlk ihalede yatırımcıya getiri yüzde 8,625, ikinci ihraçta yüzde 8,125 oldu. Limak Çimento’nun 5 yıl vadeli 575 milyon dolarlık ihracında yatırımcıya getiri yüzde 9,750 olarak hesaplandı. Bankacılık sektörü kaynaklarının verdiği bilgiye göre Türk tahvillerinin yatırımcıya hala çok cazip geldiğini dile getirerek reel değerlenme politikası sürdüğü sürece herkesin TL borçlanmak yerine döviz borçlanmayı tercih etmeye devam edeceğini dile getirdi. Bu ihraçlarda artış dolarizasyonu artırıyor olsa da uzmanlar burada bir riskten bahsetmek için henüz erken olduğu görüşünde. Döviz cinsi borçlanmada artışın özellikle uzun vadeli ise risk yaratacak boyutta olmadığını belirten piyasa uzmanları ihraçların devam etmesini bekliyor.

SIRADA BEKLEYEN İHRAÇLAR VAR

Sermaye Piyasası Kurulu’ndan yeni ihraç tavanları onayları çıkmaya devam ediyor. Sadece ağustosta hem bankalar hem özel sektör ihraç tavanı izinleri aldı. SPK’nın 28 Ağustos tarihli bülteninde İş Bankası’na 3 milyar dolar ihraç tavanıyla yeşiy/ sürdürülebilir tahvil izni verilirken, GDZ Elektrik Dağıtım 750 milyon dolarlık, Destek Yatırım Bankası 23 milyon 600 bin dolarlık tahvil, TEB ise 300 milyon dolarlık sermaye benzeri borçlanma aracı izni aldı. 1 Ağustos tarihli bültende ise Pegasus’a 750 milyon dolarlık, Nurol Yatırım Bankası’na 40 milyon dolarlık ihraç tavanı izinleri geldi SPK’dan. Öte yandan bankacılık sektörü kaynakları Hazine’den de eylül ayında kira sertifikası ihracı bekliyor. Bu yıl 10 milyar dolarlık dış borçlanma hedefleyen Hazine şimdiye kadar 7 milyar dolar civarında borçlanma gerçekleştirdi. (Şebnem Turhan/EKONOMİ Gazetesi)